本文

令和6年度の個人町民税・県民税の特別税額控除(定額減税)について

制度の概要について

賃金上昇が物価高に追いついていない国民の負担を緩和し、物価上昇を十分に超える持続的な賃上げが行われる経済の実現を目指すための一時的な措置として、令和6年度課税に対し、個人の町民税・県民税の特別税額控除(以下、「定額減税」といいます。)が実施されます。

定額減税の対象者

令和6年度(令和5年分)の個人町民税・県民税(以下「住民税」といいます。)に係る合計所得金額が1,805万円以下(給与収入のみの方の場合は、給与収入2,000万円以下) の納税義務者

※ただし、以下に該当する方は対象になりません。

- 住民税が非課税の方

- 住民税が、均等割・森林環境税(国税)のみ課税されている方

定額減税額の算出方法

納税義務者本人および控除対象配偶者・扶養親族1人(国外居住者を除く。)につき、令和6年度の住民税の所得割から1万円が控除されます。

なお、控除対象配偶者を除く同一生計配偶者(国外居住者を除く。)については、令和6年度の定額減税は対象外としますが、令和7年度の住民税の所得割額から1万円を控除する予定です。

- 本人:1万円

- 控除対象配偶者および扶養親族(国外居住者を除く):1人につき1万円

【計算例】控除対象配偶者および扶養親族(子ども)2人の場合の定額減税額

1万円×(本人(1)+控除対象配偶者(1)+扶養親族(2))=4万円

(注)減税はすべての税額控除(寄付金税額控除や住宅ローン控除など)を行った後の所得割額から行います。

(注)算出した減税額が所得割を上回る場合は、所得割の額が減税の限度額となります。(均等割への減税の適用はできません。)

手続きについて

定額減税額は南風原町が保有する税情報(確定申告書、住民税申告書、給与支払報告書、年金支払報告書等)を基に算出します。

そのため、定額減税を受けるための申請等は必要ありません。

定額減税の実施方法

定額減税の額は住民税を納税いただく方法によって、それぞれ次のとおり実施方法が異なります。

※定額減税の対象とならない方は従来のまま変更はありません。

(注)年度途中に徴収方法が変更となる場合(退職等による特別徴収から普通徴収への変更等)、変更後の徴収方法における減税の実施方法は、下記とは異なります。

(注)年度途中に新たに課税される場合や税額変更が生じる場合の徴収方法における減税の実施方法は、下記とは異なります。

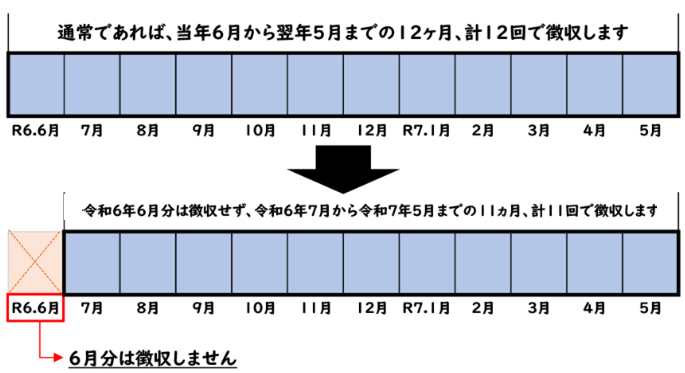

1.給与所得にかかる特別徴収(給与天引き)の場合

令和6年6月分の特別徴収(給与天引き)を行わず、定額減税後の税額を、令和6年7月分から令和7年5月分の11回に分けて徴収します。

(注)定額減税の対象外となる納税義務者は、従来のとおり、令和6年6月分から徴収します。

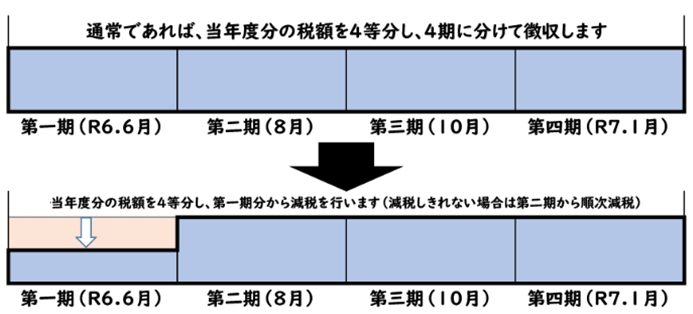

2.普通徴収(納付書及び口座振替での納付)の場合

普通徴収の第一期分の税額から定額減税(特別控除)を行い、第一期より控除してもなお控除しきれない部分の金額については、第二期以降の税額から順次控除を行います。

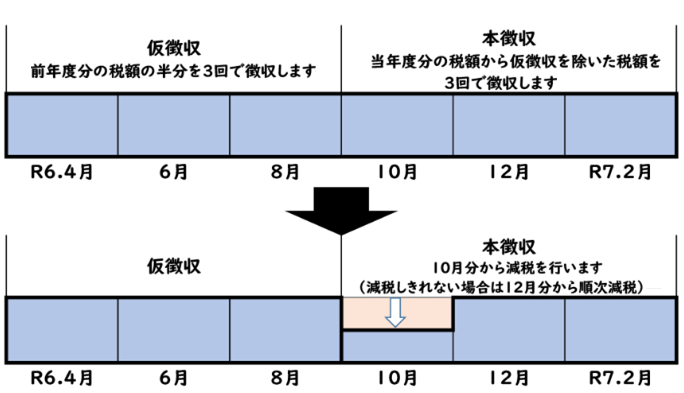

3.公的年金から住民税が差し引かれる(年金特別徴収)場合

令和6年10月支払分の公的年金より特別徴収(年金天引き)される税額から定額減税(特別控除)を行い、10月支払分より控除してもなお控除しきれない部分の金額については、12月支払分以降の税額から順次控除を行います。

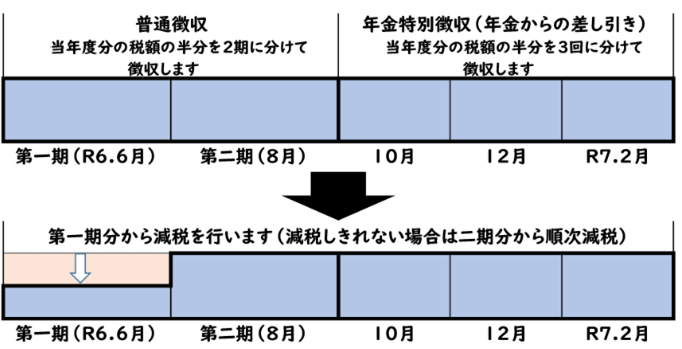

年金特別徴収が今年度より開始となる方

令和6年度から年金天引きが開始される方は、普通徴収の第一期分(令和6年6月)から定額減税(特別控除)を行い、第一期より控除してもなお控除しきれない場合は、普通徴収第二期(令和6年8月分)から順次控除(普通徴収で控除しきれない場合は、年金特別徴収の10月分以降にて控除されます。)を行います。

関連情報

・住民税の定額減税に関する情報についてはこちら

【総務省】個人住民税における定額減税について![]()

【総務省】税制改正(地方税)について![]()

・所得税の定額減税に関する最新の情報やQ&Aなどについてはこちら

【国税庁】所得税の定額減税について(定額減税特設サイト)![]()

・定額減税リーフレット定額減税リーフレット [PDFファイル/295KB]

・定額減税しきれないと見込まれる方への給付金について(調整給付金)